作者:张云杰 钟渝梅 陶川

近期“国补”暂停风波告一段落,剩余资金确认将有序下达。但随着政策接续,消费便可“高枕无忧”吗?从资金的对应关系看,近期“国补”暂停主要由于补贴资金消耗阶段性快于特别国债发行,此外也和政策防范套利的力度提升有关。往后看,剩余1380亿元中央资金将在三、四季度分批有序下达,下半年政策或侧重于存量资金的落实,而非在3000亿元的额度之上“再加码”。

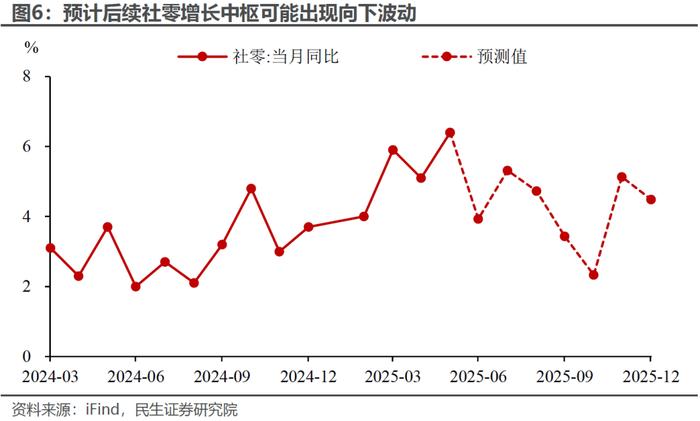

从上半年的政策效果来看,“以旧换新”补贴明显撬动社零增长(5月社零总额高于趋势值约2.8个百分点)。但由于前5个月“国补”资金已消耗过半,预计后续社零增长中枢可能出现向下波动。

展望明年,“以旧换新”政策仍需进一步加力。一是在“量”上需要做好接续,防范消费动能的走弱风险。二是在政策机制上需要进一步完善,减少因补贴标准差异等因素造成的市场不公平竞争。

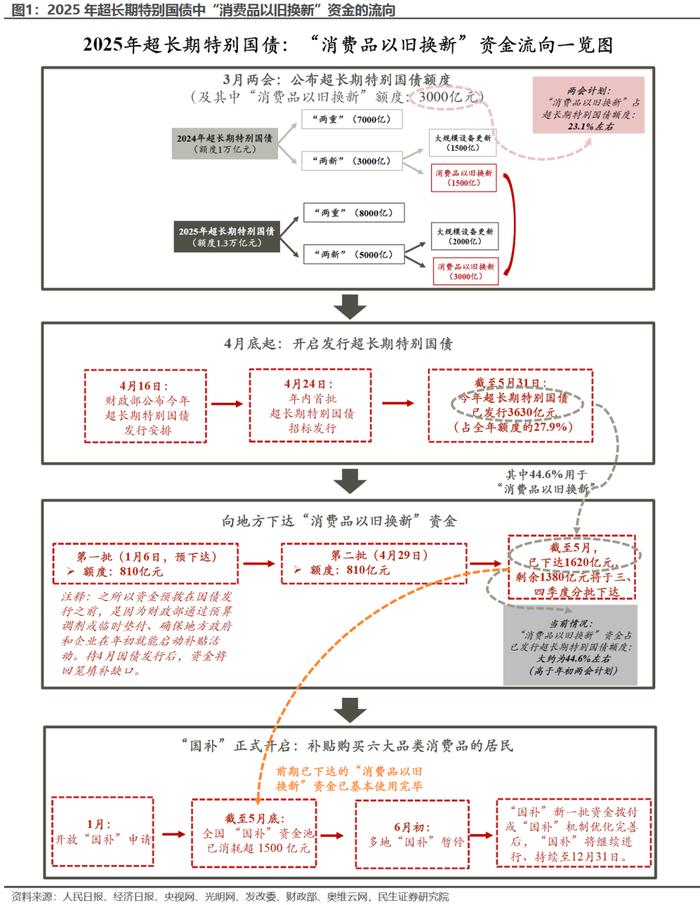

“国补”的资金来源,以及和特别国债的对应关系?近期引发市场关注的“国补”,主要指国家在“以旧换新”领域的补贴政策。“国补资金”来自超长期特别国债,再加上地方配套和自行安排的资金,其传导链条为:①公布超长期特别国债额度(3月两会,其中“消费品以旧换新”额度为3000亿元)→②发行超长期特别国债(4月底开始,募集资金)→③向地方下达“消费品以旧换新”资金(当前已下达两批,合计1620亿元)→④补贴购买相关消费品的居民。

需要注意的是,今年的超长期特别国债于4月底开始发行,但补贴活动在年初就已启动,这是来自财政预算调剂或垫付下的资金预拨。具体来看,第一批于1月预下达810亿元、第二批于4月底再次下达810亿元,合计1620亿元。随着4月国债启动发行,资金再回笼填补缺口。

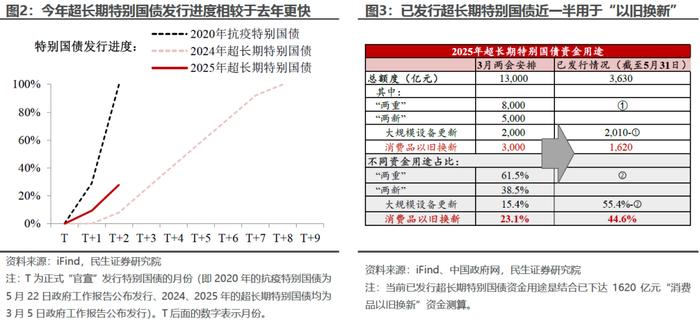

这就解释了近期“国补”暂停的原因——资金使用过快造成“余额不足”。今年超长期特别国债整体发行进度明显快于去年同期,且这背后“以旧换新”的含量很高:根据我们推算,已发行超长期特别国债中大约有44.6%用于“消费品以旧换新”,这一比例远大于3月两会所安排全年额度的23.1%。这既说明上半年财政向“以旧换新”的倾斜力度更大,也反映出需求端的居民对“国补”的热情较高。但随着“国补”资金消耗阶段性快于国债发行(5月底“国补”资金池预计已消耗1600亿元左右),多地宣布“国补”暂停或者调整。

此外,政策层面防范“国补”套利的力度也在提升。在“以旧换新”补贴政策有序推行的过程中,也出现了部分商家先涨价后降价、违规套取补贴等情况。对此,市场监管总局对于“618”促销活动,明确指出“防范国补商品骗补套补”。浙江省市场监管局也在6月12日对相关平台、企业进行联合约谈告诫。

往后看,剩余资金确认将有序下达,但随着“国补”接续,消费便可“高枕无忧”吗?近期国家主管部门回应,剩余1380亿元中央资金将在三、四季度分批有序下达。由此来看,下半年政策或侧重于存量资金的落实,和投放机制的优化、完善,而非在3000亿元的额度之上“再加码”。

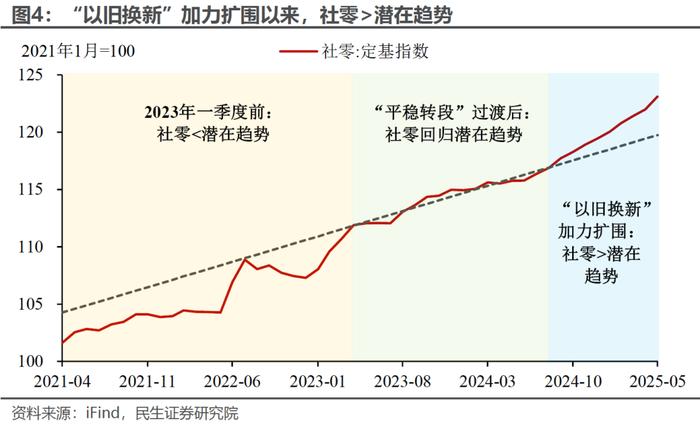

从上半年的政策效果来看,“以旧换新”补贴明显撬动社零增长。一方面从总量上看,自2024年8月政策启动新一轮“以旧换新”、今年进一步“加力扩围”以来,社零增长显著高于潜在趋势水平。我们测算下来,今年5月社零总额高于趋势值约2.8个百分点,这和商务部此前披露的“以旧换新拉升一季度社零增速1.6个百分点”较为接近(一季度,“国补”资金仅有1月份发放的810亿元)。

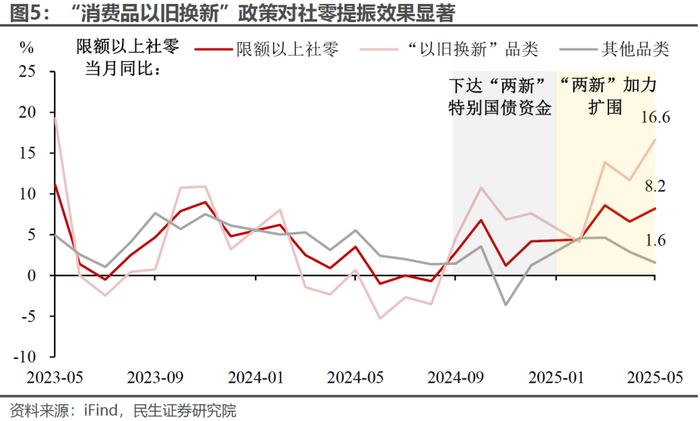

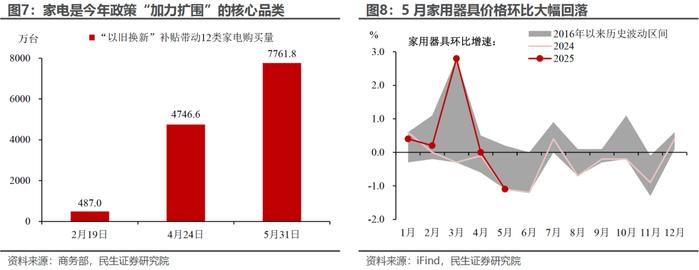

另一方面从结构上看,今年5月“以旧换新”品类社零同比高达16.6%,明显高于限额以上社零整体增速的8.2%。其中,尤其是家电、通讯器材等核心品类零售表现亮眼。

但由于前5个月“国补”资金预计已消耗过半,预计后续社零增长中枢可能出现向下波动。综合考虑社零的潜在增速、“以旧换新”补贴资金的增量带动作用,我们预计2025年社零同比为5.2%左右。往后看,5月社零单月同比6.4%的“冲量”表现或难以延续。随着下半年基数的抬高,部分月份的社零同比可能出现向下波动。

展望明年,“以旧换新”政策仍需进一步加力。一是在“量”上需要做好接续,防范消费动能的走弱风险。今年5月,非“以旧换新”品类的社零同比仅有1.6%。此外,作为本轮“加力扩围”重点品类的家电产品,在过去数月呈现出“量价分化”的鲜明特征,销量明显增长的同时价格走弱,反映出当前需求端的修复仍存在症结。

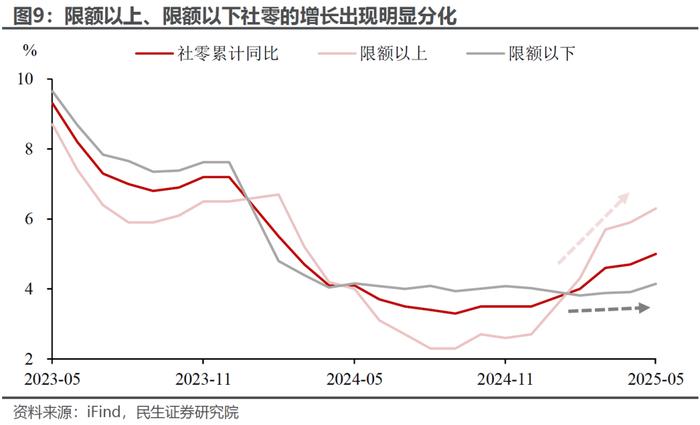

二是在政策机制上需要进一步完善,一些由于平台漏洞、区域补贴差异、补贴准入标准等因素造成的偏差,在一定程度上加剧了市场的不公平竞争,这体现在当前限额以上、限额以下社零的增长出现明显分化。

风险提示:未来政策不及预期;国内经济形势变化超预期;出口变动超预期。

研究报告信息

证券研究报告:经济动态跟踪:“国补”继续下的消费后劲

对外发布时间:2025年06月19日

报告撰写:陶川 SAC编号 S0100524060005,张云杰 SAC编号 S0100525020002,钟渝梅 SAC编号 S0100124080017

钟渝梅 宏观助理分析师

伦敦政治经济学院政治经济学硕士,曾就职于东吴证券研究所,专注于国内财政与实体经济方向。

本报告署名分析师具有中国证券业协会授予的证券投资咨询执业资格并登记为注册分析师,基于认真审慎的工作态度、专业严谨的研究方法与分析逻辑得出研究结论,独立、客观地出具本报告,并对本报告的内容和观点负责。本报告清晰准确地反映了研究人员的研究观点,结论不受任何第三方的授意、影响,研究人员不曾因、不因、也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的补偿。

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过本微信订阅号/本账号发布的观点和信息仅供民生证券的专业投资者参考,完整的投资观点应以民生证券研究院发布的完整报告为准。若您并非民生证券客户中的专业投资者,为控制投资风险,请取消订阅、接收或使用本订阅号/本账号中的任何信息。本订阅号/本账号难以设置访问权限,若给您造成不便,敬请谅解。我司不会因为关注、收到或阅读本订阅号/本账号推送内容而视相关人员为客户;市场有风险,投资需谨慎。

免责声明

(转自:川阅全球宏观)